Hai mươi năm săn tìm kỳ lân

Trung tuần tháng 9.2022, thông tin Propzy, công ty khởi nghiệp công nghệ bất động sản (proptech) sẽ ngừng hoạt động tại Việt Nam gây sự chú ý của cộng đồng khởi nghiệp cũng như truyền thông trong và ngoài nước.

Hai tháng trước đó, startup này còn được xướng tên đầu tiên trong danh sách 10 startup nổi bật tại Việt Nam trong báo cáo Nghiên cứu Những người khổng lồ mới nổi ở châu Á – Thái Bình Dương (Emerging Giants in Asia Pacific) của KPMG và ngân hàng HSBC.

Trước khi đóng cửa, startup sáu năm tuổi đã huy động được tổng cộng khoảng 37 triệu đô la Mỹ. Số tiền trên không phải con số lớn trong lĩnh vực bất động sản nói chung nhưng lại là mức cao nhất các quỹ đầu tư mạo hiểm dành cho một proptech tại thị trường nội địa.

Ngược dòng thời gian, vào giữa năm 2020, tại thời điểm Gaw Capital dẫn dắt khoản đầu tư 25 triệu đô la Mỹ vào Propzy, đại diện quỹ đầu tư này bày tỏ sự lạc quan vào hoạt động kinh doanh của Propzy cũng như lĩnh vực proptech nói chung tại Việt Nam.

Trong thực tế, dù được bơm vốn, hỗ trợ kinh nghiệm, nhận được tư vấn từ một trong các quỹ tên tuổi am hiểu thị trường bất động sản nhất khu vực như Gaw Capital nhưng startup có trụ sở hoành tráng này dần cạn kiệt dòng tiền phải tuyên bố dừng hoạt động. Sự thất bại của Propzy đã được dự báo trước về mô hình kinh doanh cũng như năng lực quản lý. Năm 2021, startup này thất bại với những dự tính gọi thêm vốn dù từng đặt kế hoạch huy động thêm 50 triệu đô la Mỹ.

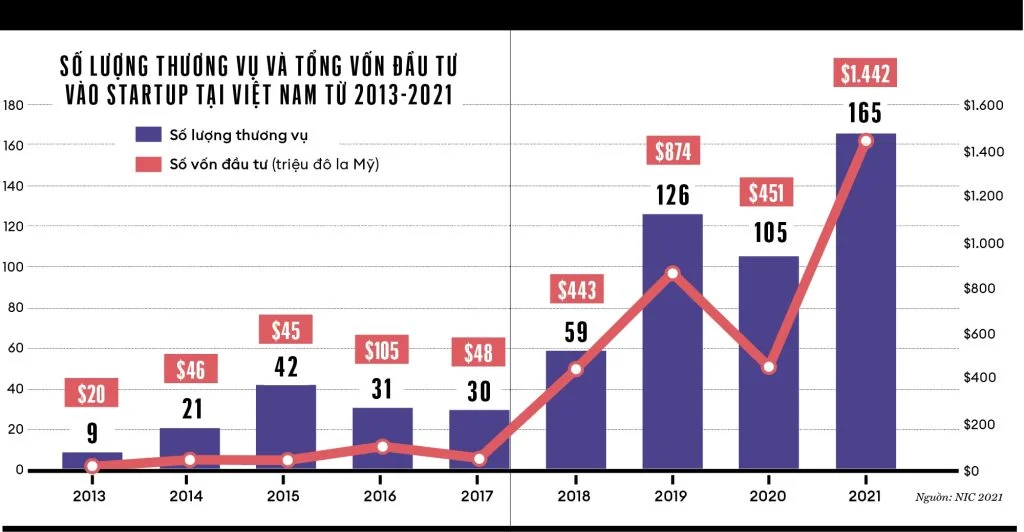

Cùng thời gian này, vốn đầu tư mạo hiểm vào các công ty khởi nghiệp tại Việt Nam đạt mức cao kỷ lục, bất chấp những biến động từ đại dịch COVID-19. Theo Báo cáo Đổi mới sáng tạo và Đầu tư công nghệ Việt Nam của DO Ventures và trung tâm Đổi mới sáng tạo Quốc gia (NIC), trong năm 2021, tổng số tiền cam kết đầu tư vào các startup tại Việt Nam đạt hơn 1,4 tỉ đô la Mỹ; gấp gần 14 lần thời điểm 2016, năm Quốc gia khởi nghiệp.

Xét về số lượng, với 165 thương vụ, số thương vụ tăng gấp năm lần. Trong đó, theo báo cáo, gần 56% số lượng thương vụ thuộc vòng tiền hạt giống và hạt giống. Quỹ đầu tư là một trong năm thành tố quan trọng của hệ sinh thái khởi nghiệp, bên cạnh yếu tố cơ quan Nhà nước, vườn ươm, trường đại học và nhà đầu tư thiên thần.

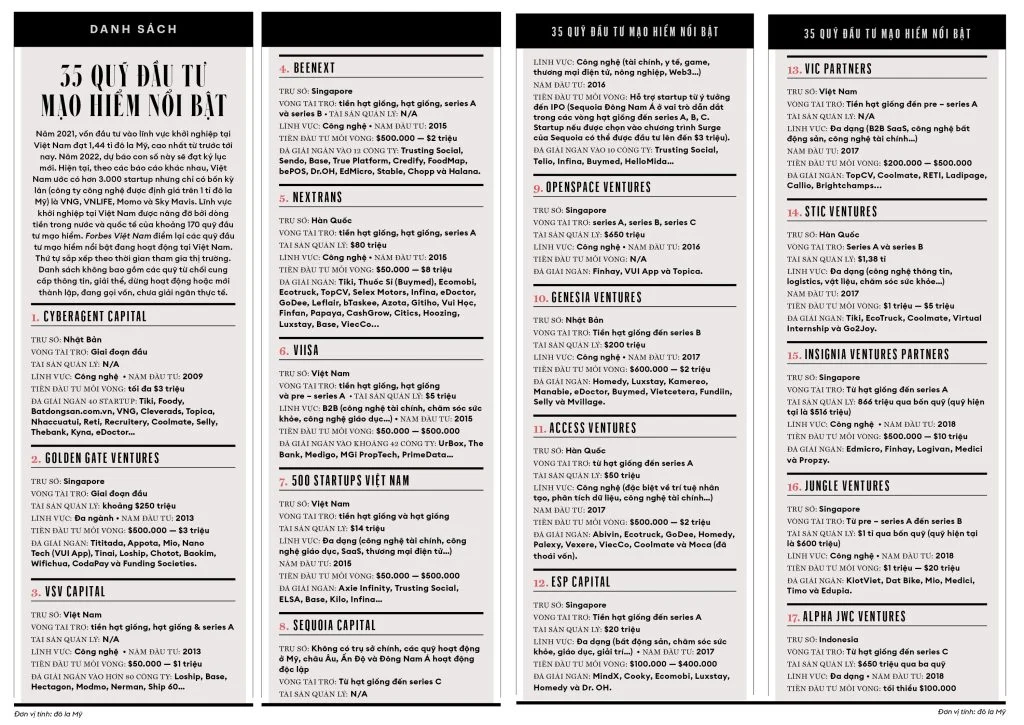

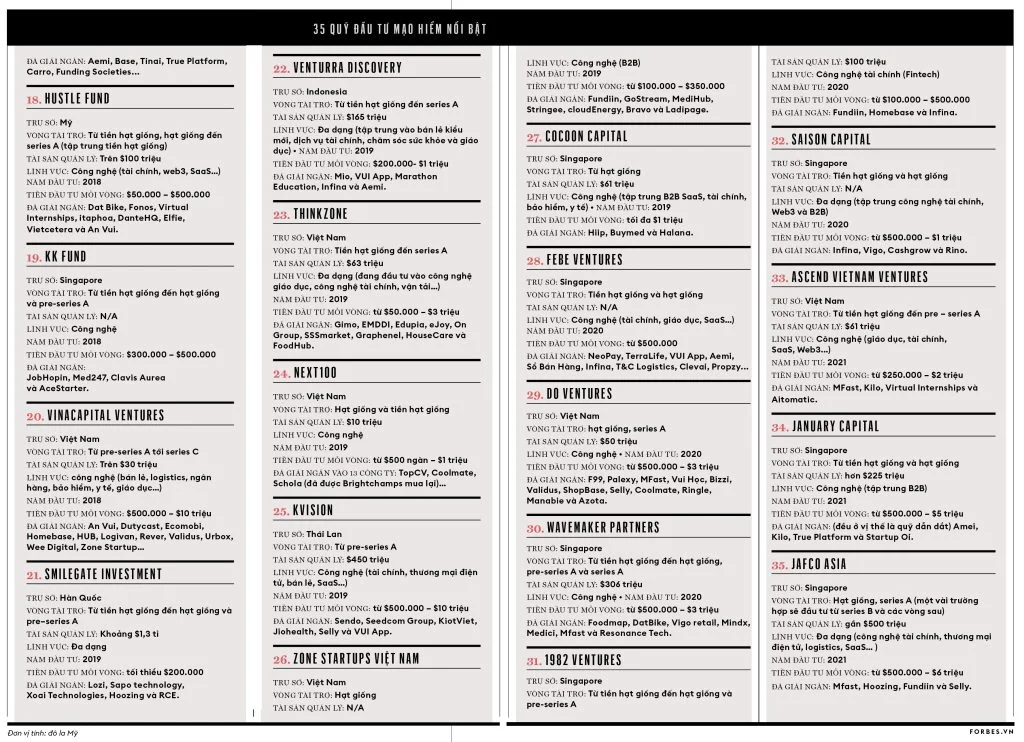

Theo báo cáo trên, có khoảng 173 quỹ đầu tư mạo hiểm trong và ngoài nước đã và đang tìm kiếm các cơ hội đầu tư tại Việt Nam, số lượng tăng gấp sáu lần trong sáu năm qua. Xét theo nguồn gốc xuất xứ, 20% đăng ký trụ sở chính tại Singapore, 16% là quỹ nội địa, 16% đến từ Bắc Mỹ, 10% từ Hàn Quốc.

Ngược dòng thời gian, thế hệ các quỹ đầu tư mạo hiểm xuất hiện đầu tiên tại Việt Nam khoảng giữa những năm 2000 với những cái tên nổi bật như IDG Ventures, DFJ VinaCapital L.P (DFJV), CyberAgent Ventures… Tên tuổi tiên phong, ươm mầm cho làn sóng khởi nghiệp công nghệ đầu tiên tại Việt Nam không thể không nhắc đến là IDG Ventures.

Thành lập từ năm 2004, quỹ rót vốn vào các công ty đầu tiên như VNG (Vinagame trước đây), Peacesolf, Goldsun, VCCorp, Vietnamwork… với những thương vụ thành công lớn như VNG và cũng có các thương vụ sa lầy như khoản đầu tư vào YAN TV, Nhommua.com và mới nhất là VCCorp.

Ra đời sau đó ba năm, DFJV, một liên doanh của VinaCapital chuyên đầu tư vào các doanh nghiệp công nghệ đã chọn giải ngân vào các doanh nghiệp có mô hình kinh doanh mới mẻ thời điểm đó như Chichilon, Yeah1… Một cái tên khác nên nhắc đến là CyberAgent, quỹ đầu tư giải ngân ở Việt Nam từ năm 2009 và hiện vẫn bền bỉ hoạt động, có các khoản đầu tư nổi bật vào Tiki, VNG, Foody…

Ở giai đoạn sơ khai, thị trường chưa phát triển, ngoài cung cấp vốn, các quỹ này còn tham gia tư vấn đặt nền móng cho việc hình thành những mắt xích khác trong hệ sinh thái khởi nghiệp Việt Nam.

Kể từ năm 2015, khi Forbes Việt Nam công bố danh sách 30 gương mặt dưới 30 tuổi nổi bật (30 Under 30) lần đầu tiên và đặc biệt năm 2016 – Năm Quốc gia khởi nghiệp, làn sóng khởi nghiệp công nghệ tại Việt Nam bùng nổ. Kéo theo đó là sự chú ý từ các quỹ đầu tư mạo hiểm nước ngoài, họ không chỉ tham gia rót vốn mà còn mở văn phòng đại diện tại Việt Nam nổi bật như Genesia Ventures, Nextrans, STIC Ventures…

Việt Nam cũng là một trong ba quốc gia thu hút lượng vốn đầu tư mạo hiểm hàng đầu trong khu vực Đông Nam Á. Năm 2021, Indonesia chiếm 24% tổng số thương vụ nhận vốn trong khu vực nhưng lại chiếm đến 42% tổng vốn. Tiếp theo sau, Singapore chiếm 40% số thương vụ và 34% tổng vốn. Trong khi đó dù ghi nhận kỷ lục mới với 1,44 tỉ đô la Mỹ và 165 thương vụ, Việt Nam chỉ chiếm 18% tổng số thương vụ, chiếm 10% tổng vốn đầu tư vào khu vực Đông Nam Á.

Báo cáo “Tam giác vàng Đông Nam Á” của Golden Gate Ventures (GGV) ghi nhận sự cộng sinh giữa Singapore, Indonesia và Việt Nam sẽ mở ra chương tăng trưởng tiếp theo cho Đông Nam Á. Quỹ đầu tư có trụ sở tại Singapore này vừa mở đồng loạt hai văn phòng đại diện tại Việt Nam sau chín năm hiện diện. Quỹ nhận định, thập niên vàng sắp tới của Việt Nam sẽ đến từ tầng lớp người tiêu dùng trung lưu gia tăng, lực lượng lao động có trình độ học vấn cao và xu hướng áp dụng kỹ thuật số nở rộ sau đại dịch.

Điều gì khiến thị trường Việt Nam hấp dẫn?

Chia sẻ với Forbes Việt Nam qua email, bà Visa Kannan, đối tác tại Saison Capital đánh giá Việt Nam là một thị trường đầy hứa hẹn với quỹ đầu tư mạo hiểm, vì sẽ trở thành nền kinh tế kỹ thuật số lớn thứ hai Đông Nam Á vào năm 2030. “Điều này đang được thúc đẩy bởi ‘cơn bão nguồn vốn’, sự sẵn có của nhân tài và một nền kinh tế đang phát triển trong tổng thể. Các công ty khởi nghiệp tại Việt Nam có cơ hội riêng để tận dụng những động lực này để giải quyết một số thách thức cấp bách nhất của Việt Nam,” nhà quản lý quỹ này nhận định.

Trong khi đó, ông Sangmin Hong, nhà sáng lập kiêm giám đốc điều hành Nextrans cho biết họ đang huy động quỹ mới khoảng 100 triệu đô la Mỹ để có thêm nguồn lực đầu tư vào các startup Việt Nam. Ông lý giải, nền kinh tế kỹ thuật số đã chiếm hơn 40% cơ cấu GDP ở Mỹ và Hàn Quốc. Trong khi đó, quy mô kinh tế số của Việt Nam năm ngoái chưa đến 8% GDP và được dự đoán vào năm 2030 sẽ tăng lên 220 tỉ đô la Mỹ, tăng gấp mười lần trong một thập niên.

“Một số công ty khởi nghiệp sẽ nhận được cơ hội từ một phần của 220 tỉ đô la Mỹ này. Chúng tôi rất vui khi sẽ đầu tư vào nhiều công ty trong số họ trong năm năm tới,” ông Sangmin Hong chia sẻ.

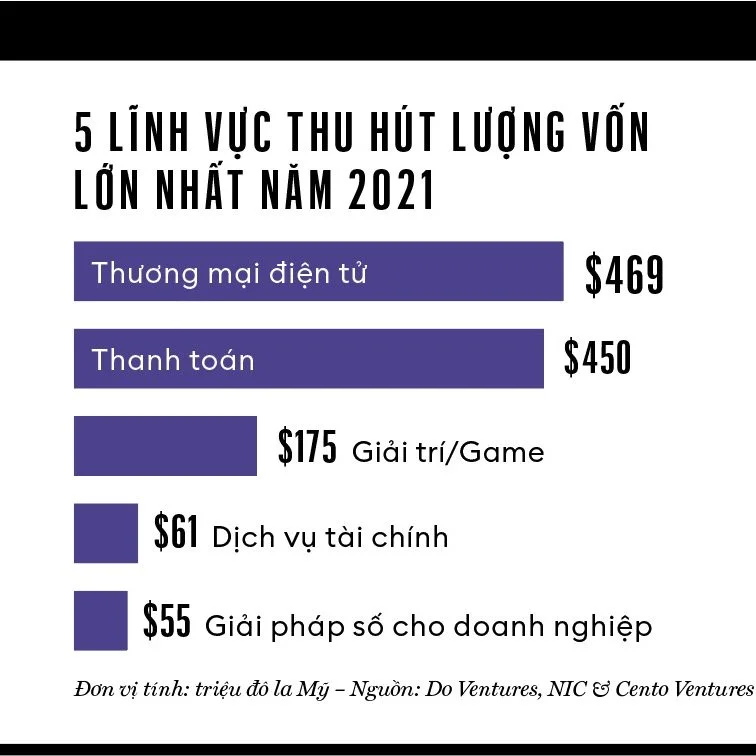

Đâu là khẩu vị ưa thích của các nhà đầu tư mạo hiểm? Cũng theo báo cáo nêu trên của DO Ventures và NIC, năm 2021, lĩnh vực thanh toán tại Việt Nam thu hút 450 triệu đô la Mỹ, trong khi thương mại điện tử thu hút 469 triệu đô la Mỹ (tăng lần lượt 345% và 463% so với năm 2020), cao hơn tổng vốn vào lĩnh vực này trong hai năm liền kề trước đó cộng lại 12%.

Sự tăng trưởng ấn tượng này phần lớn nhờ vào các thương vụ rót vốn vào VNLIFE, Momo (đều đã trở thành kỳ lân – doanh nghiệp khởi nghiệp công nghệ được định giá trên 1 tỉ đô la Mỹ) và Tiki (dự kiến IPO vào cuối năm nay và hiện định giá mức cận kỳ lân).

Hai lĩnh vực thanh toán và thương mại điện tử được dự báo vẫn là lĩnh vực được quan tâm hàng đầu trong thời gian tới. Với hơn 3.000 công ty khởi nghiệp, ngoài VNLIFE và Momo, Việt Nam đã có hai kỳ lân khác là VNG và Sky Mavis. Trong số này, VNG được xác định trở thành kỳ lân từ năm 2014, trong khi ba cái tên còn lại mới xuất hiện trong vài năm gần đây.

Nếu so sánh với Singapore có 22 kỳ lân trong hơn 9.700 công ty khởi nghiệp và Indonesia sở hữu 13 kỳ lân trong 6.400 startup (theo Tracxn, tính đến tháng 7.2022) thì số kỳ lân của Việt Nam vẫn còn khiêm tốn.

Sự thất bại của các “ngôi sao xẹt” như Propzy, Yeah1!, Topica… khiến các nhà đầu tư mạo hiểm mất tiền? Tin xấu này khiến vườn ươm công nghệ của Việt Nam kém nhộn nhịp? Mới nhất, mối bất hòa âm ỉ giữa quỹ đầu tư IDG Ventures và các nhà sáng lập VCCorp kèm tuyên bố “hẹn gặp nhau ở tòa án” khiến sự hợp tác gắn bó 15 năm có nguy cơ đổ vỡ có thể khiến các quỹ đầu tư mạo hiểm khác chùn tay?

Lê Huỳnh Kim Ngân, đối tác phụ trách mảng tăng trưởng và mở rộng quốc tế tại ThinkZone Ventures, cho rằng các nhà đầu tư trong khu vực vẫn “lạc quan và tin tưởng vào tiềm năng phát triển của thị trường Việt Nam, không vì những chuyện như vậy mà ngừng đầu tư.” Quỹ đầu tư vừa công bố hoàn tất huy động quỹ thứ hai 60 triệu đô la Mỹ này đã rót vốn vào một số công ty nội địa như Gimo, EMDDI, Edupia.

Lê Huỳnh Kim Ngân cho biết trong dịp tham gia Hội nghị Công nghệ châu Á (Tech in Asia) diễn ra tại Singapore tháng 9.2022, cô đã thăm dò nhận định của nhiều quỹ. Có nhiều yếu tố tác động đến việc chọn lựa nơi rót vốn của các nhà đầu tư như độ lớn của thị trường, tiềm năng tăng trưởng, cơ chế chính sách đầu tư, lực lượng nhân tài…

Những thương vụ thất bại hay có vấn đề xảy ra đều là một phần trong dòng chảy thương trường và cũng là điều thường gặp. Cô đánh giá, nhà đầu tư chuyên nghiệp sẽ phân định được đâu là những sự cố chủ quan của thất bại, đâu là những hạn chế khách quan của thị trường.

Và từ đó, họ mới đưa ra quyết định đầu tư. “Qua những bài học trước mắt, họ sẽ cẩn trọng hơn và đánh giá đúng giá trị của công ty khởi nghiệp hơn so với giá trị bị thổi phồng như nhiều năm trước,” Kim Ngân chia sẻ.

Nhưng giờ đây nguồn vốn đầu tư vào startup sẽ không còn dễ dàng khi dòng vốn đầu tư toàn cầu không còn rẻ với các quyết định nâng lãi suất của FED. Lãi suất tiếp tục tăng, vốn sẽ trở nên đắt đỏ hơn. Điều này sẽ tác động đến việc định giá và thúc đẩy các nhà đầu tư cùng startup tập trung vào hoạt động cốt lõi tạo dòng tiền, ghi nhận doanh thu lợi nhuận thay vì “đốt tiền” mở rộng quy mô như giai đoạn trước đây.

Chia sẻ với Forbes Việt Nam qua email, ông Eko Kurniadi, đối tác tại Alpha JWC Ventures cho rằng, định giá cũng là một thách thức để nhà đầu tư có thể nâng số lượng startup trong danh mục của mình được thoái vốn.

Việc định giá quá cao xảy ra khi các nhà đầu tư đang cạnh tranh để có được các giao dịch. Tuy nhiên, khi ngành này trưởng thành hơn và với sự suy thoái kinh tế, thị trường đang tự điều chỉnh. “Chúng tôi luôn thận trọng về định giá và quy mô đầu tư của mình, tập trung vào con đường dẫn đến lợi nhuận và các chỉ số cơ bản.

Cách tiếp cận này đã được chứng minh là chìa khóa cho sự bền vững lâu dài cho quỹ và các công ty trong danh mục, đặc biệt là trong những thời điểm đầy thách thức như đại dịch,” ông Eko Kurniadi nói.

Forbes Việt Nam trao đổi với nhiều nhà quản lý quỹ đầu tư mạo hiểm và ghi nhận chung nhận định, ngoài việc xem xét lại mức định giá, mối quan tâm của các quỹ đầu tư hiện nay còn dồn vào khía cạnh pháp lý cho môi trường khởi nghiệp liên quan như cơ chế thử nghiệm sandbox cho fintech hay luật Đầu tư mạo hiểm nhằm tăng số thương vụ được thoái vốn.

Các tay đào vàng phân loại khái niệm “thoái vốn” trong trường hợp này theo ba nhóm. Thứ nhất là khi startup lên sàn và niêm yết cổ phiếu. Lúc này nhà đầu tư hoặc các cá nhân, tổ chức sở hữu cổ phiếu cổ phần ở công ty có thể tự do trao đổi mua bán.

Thứ hai là khi công ty gọi vòng vốn tiếp theo. Nhà đầu tư ở vòng hiện tại bán lại phần đầu tư trước đó của mình cho các nhà đầu tư khác ở vòng sau.

Thứ ba cũng là nhóm ít phổ biến hơn, là khi công ty khởi nghiệp bắt đầu có lợi nhuận thì trả lại tiền ban đầu cho nhà đầu tư và cộng thêm phần lợi nhuận thỏa thuận từ trước giữa hai bên.

Có ba thách thức mà nhà đầu tư và startup sẽ phải đối mặt trong quá trình thoái vốn theo hai nhóm đầu, bao gồm hành lang pháp lý chưa phát triển kịp xu hướng, sự chuẩn bị về kế hoạch lẫn kiến thức tài chính của các nhà sáng lập và kỳ vọng ban đầu của nhà đầu tư.

Riêng về khía cạnh nhà sáng lập, khi bắt đầu công ty khởi nghiệp, họ thường bỏ qua những chi tiết về sổ sách giấy tờ và nhập nhằng công – tư trong vốn đầu tư ban đầu của đội ngũ.

Những vấn đề này thường là “không có gì đáng nói” ở những vòng đầu tư sớm nhưng có thể trở thành rào cản rất lớn khi công ty phát triển ở giai đoạn lớn hơn. Thậm chí, có công ty khó đạt các điều kiện tiêu chuẩn lên sàn chứng khoán cũng vì những rào cản nội bộ liên quan đến minh bạch tài chính.

Vườn ươm công nghệ của Việt Nam dù có thể chững lại trong ngắn hạn khi dòng vốn quốc tế chững lại nhưng xa hơn thị trường được dự báo tiếp tục nhộn nhịp để vườn ươm trở thành bệ phóng của những kỳ lân tiếp theo.

Cảm ơn Forbes!

Quý anh/chị đang tìm kiếm một doanh nghiệp uy tín cung cấp dịch vụ Công Nghệ Thông Tin như Thiết kế và lập trình website, Digital Marketing, hoặc dịch vụ Bảo trì và chăm sóc hệ thống máy tính, ...? Đừng ngần ngại hãy liên hệ với The ÂN qua số điện thoại (+84).326.418.478 để được tư vấn cụ thể, hoặc liên hệ qua mẫu tin.

Các thông tin nổi bật khác: